Le stress systémique sur le secteur bancaire a largement diminué ces dernières semaines. Non pas car les problèmes fondamentaux des banques américaines auraient miraculeusement disparu, mais car ce stress était en grande partie causé par les craintes de fuites des dépôts, qui ont été jugulées par les mécanismes de garanties des dépôts et de liquidité des autorités de tutelle. Alors que l’attention des marchés et des médias se détourne de ces problématiques, l’environnement paraît propice à un rallye plus prononcé sur les AT1 CoCos européennes. Celles-ci demeurent encore décotées, à la fois en valeur absolue et relative, et devraient bénéficier de la réouverture prochaine du marché primaire.

1/ Pas de nouvelle, bonne nouvelle. Du « bank run » au « bank walk »

Le stress est par nature temporaire. Il prend racine dans des problématiques fondamentales (problèmes bilanciels et réglementaires), s’exprime par des symptômes plus ou moins graves (faillites bancaires), s’exacerbe violemment lorsque l’attention est concentrée sur la douleur des symptômes (attention médiatique et comportements moutonniers accélérés par les réseaux sociaux, conduisant à des mouvements massifs de fuite des dépôts) et se calme lorsque le médecin prescrit des remèdes plus ou moins efficaces (résolutions bancaires, mécanismes de garanties et de liquidité), mais rassure surtout les patients (les marchés financiers) sur le fait que tout ira bien in fine. Le stress se dissipe alors, en attendant de traiter plus en profondeur les maux chroniques.

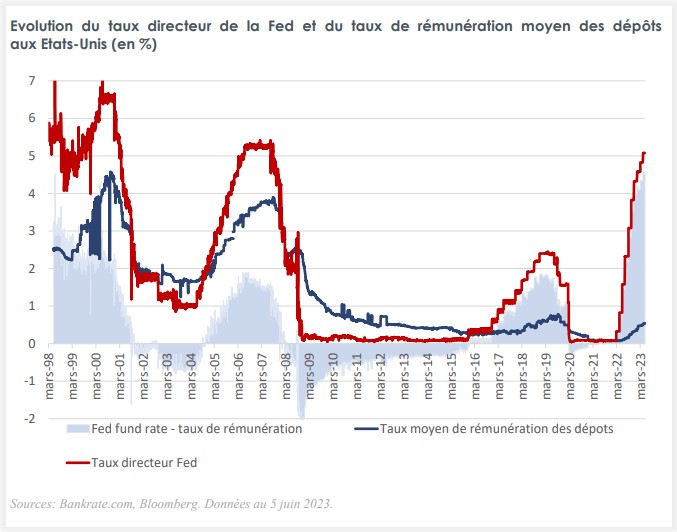

L’attrition des dépôts auprès des banques américaines reste un sujet de préoccupation, puisque leur rémunération moyenne demeure très inférieure aux taux souverains fédéraux (voir graphique), auxquels les déposants ont accès via des fonds monétaires exclusivement portés sur des obligations gouvernementales (ce qui n’existe pas en Europe).

Nous ne craignons cependant pas de fuite des dépôts massive (« bank run »), dans la mesure où la FDIC a fourni un « backstop » significatif en garantissant l’intégralité des dépôts des différentes faillites bancaires intervenues ces derniers mois. La tendance sur les dépôts devrait rester négative durant les trimestres à venir, mais cela ne devrait pas être de nature à menacer la stabilité bilancielle des établissements bancaires américains, tant qu’il n’y a pas de fuite massive. Le risque est qu’un chiffre alarmant de baisse des dépôts ait un effet boule de neige auto-réalisateur, mais ce risque nous apparaît moindre désormais.

Nous attendons toujours des mesures concrètes de renforcement de la surveillance prudentielle des milliers de banques américaines aux bilans inférieurs à 700mds$, via le respect de ratios de liquidité et de financement, une soumission à des stress tests et des exigences réglementaires relevées. « L’Européanisation » des banques américaines prendra du temps et se fera certainement au détriment de leur performance boursière, mais au bénéfice de la stabilité du système bancaire américain.

D’autres placements sous tutelle d’établissements américains de petites tailles (bilans inférieurs à 100mds$) sont possibles, mais ne paraissent plus tant comme des éléments déstabilisateurs en termes de risque systémique.

Les risques gravitant autour de l’immobilier commercial américain demeurent présents en toile de fond, mais, là aussi, il s’agira sans doute d’une longue pente descendante, plutôt que d’une falaise dont des acteurs financiers chuteraient brutalement.

Enfin, l’excellente tenue de l’économie américaine, en dépit du resserrement de politique monétaire, est un facteur de soutien significatif pour le système bancaire local.

Nous rappelons ici que les banques européennes sont beaucoup moins exposées à ces problématiques, et que leurs fondamentaux ne sont pas ici remis en question, comme nous l’avons évoqué dans de précédentes notes.

2/ Les éléments pour un rallye estival des AT1 CoCos européennes commencent à se réunir.

Commençons par écarter ce qui ne se produira pas. D’après Bloomberg, l’Autorité Bancaire Européenne (EBA) aurait évoqué dans des discussions avec des investisseurs la possibilité d’étudier l’inclusion d’un aspect cumulatif des coupons d’AT1 dans leur documentation juridique, ou bien l’inclusion d’une clause dite de dividend stopper. Si la 2ème possibilité serait envisageable (bien qu’il faille d’abord modifier la législation européenne CRD/CRR, mais cela existe dans bien d’autres législations, comme la Suisse ou en Asie), la possibilité de rendre les coupons d’AT1 non-payés cumulatifs nous paraît totalement illusoire. Cela contreviendrait aux règles de base de Bâle 3, et la revue macroprudentielle entamée par la Commission européenne en 2022 ne va clairement, mais clairement pas, dans ce sens. Les AT1 ont rebondi sur cette nouvelle, mais nous y voyons surtout une belle rumeur orchestrée et relayée dans la presse, qui ne repose sur rien de sérieux.

Pour consulter le document dans son intégralité, cliquez ICI.