Le Débrief Conf' par Zoom Invest.

Lors d’une session de questions / réponses animée par Romain Gobert (Directeur commercial retail) et Bonaventure Montero (Responsable commercial institutionnels), La Française a évoqué ses engagements en matière d’ESG et la gestion de ses fonds : un éclairage signé – Marie Lassegnore, CFA (Head of Sustainable Investments).

1ère partie : point sur les marchés obligataires

Que peux-tu nous dire sur la macro-économie ?

2022 a été l’année de la normalisation monétaire et 2023 devrait être l’année de l’inflexion. Cette dernière est attendue aux US et en Europe entre le T2 et T3 2023.

Le plafond n’est plus très loin et nous pourrions revoir une stabilisation puis une baisse des taux une fois le plafond atteint, ajoute la gérante.

Quelle capacité pour les entreprises à se refinancer dans ce contexte ?

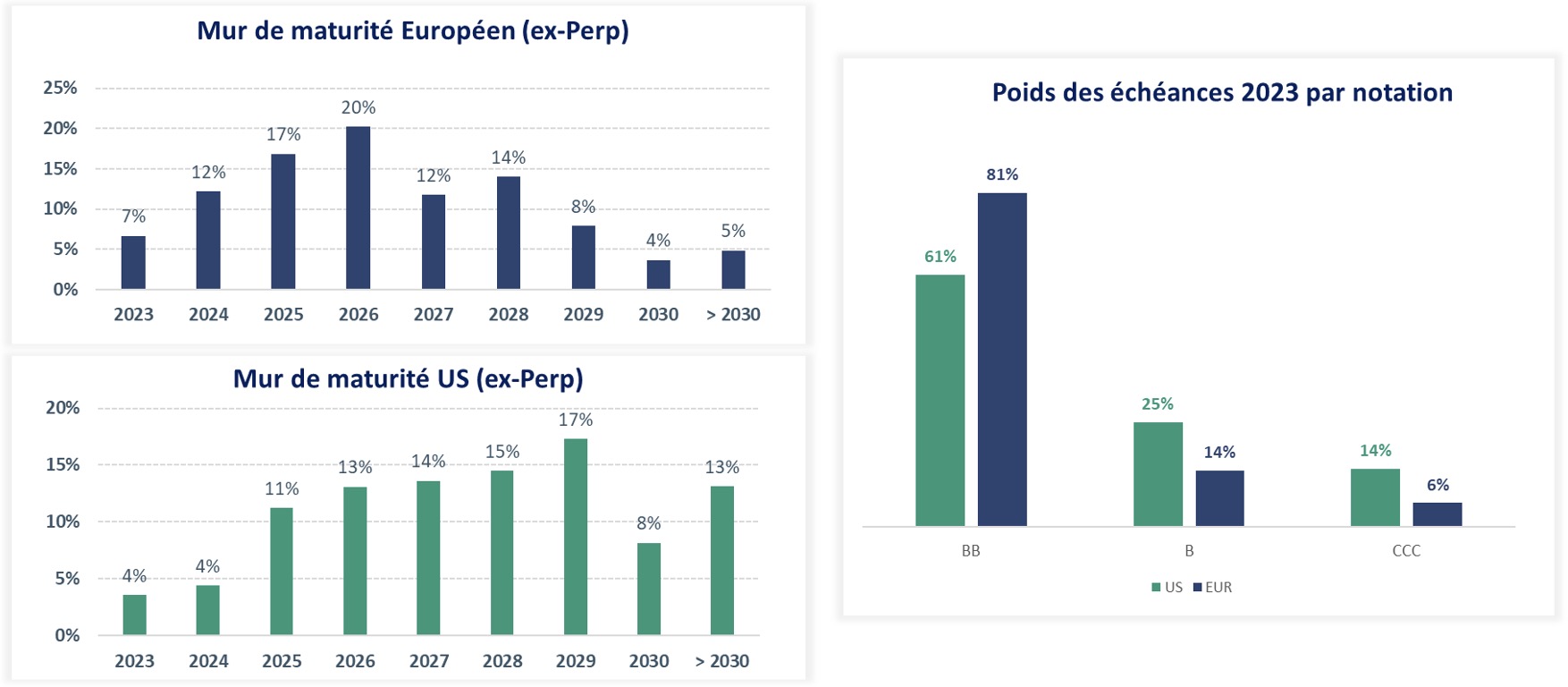

Avec la hausse des taux, il est légitime de se poser la question du coût de la dette, notamment sur le segment du high yield. Cependant, on a observé un changement de pratique dans la gestion des entreprises, car les besoins de financement sont limités à court terme et qu’il n’y a pas de mur de dette à venir. Par ailleurs, les échéances sont concentrées sur les sociétés les mieux notées du segment (BB).

De plus, les entreprises ont augmenté leurs marges et leurs liquidités par anticipation de phases plus compliquées.

Quels sont les risques de défauts sur le High Yield ?

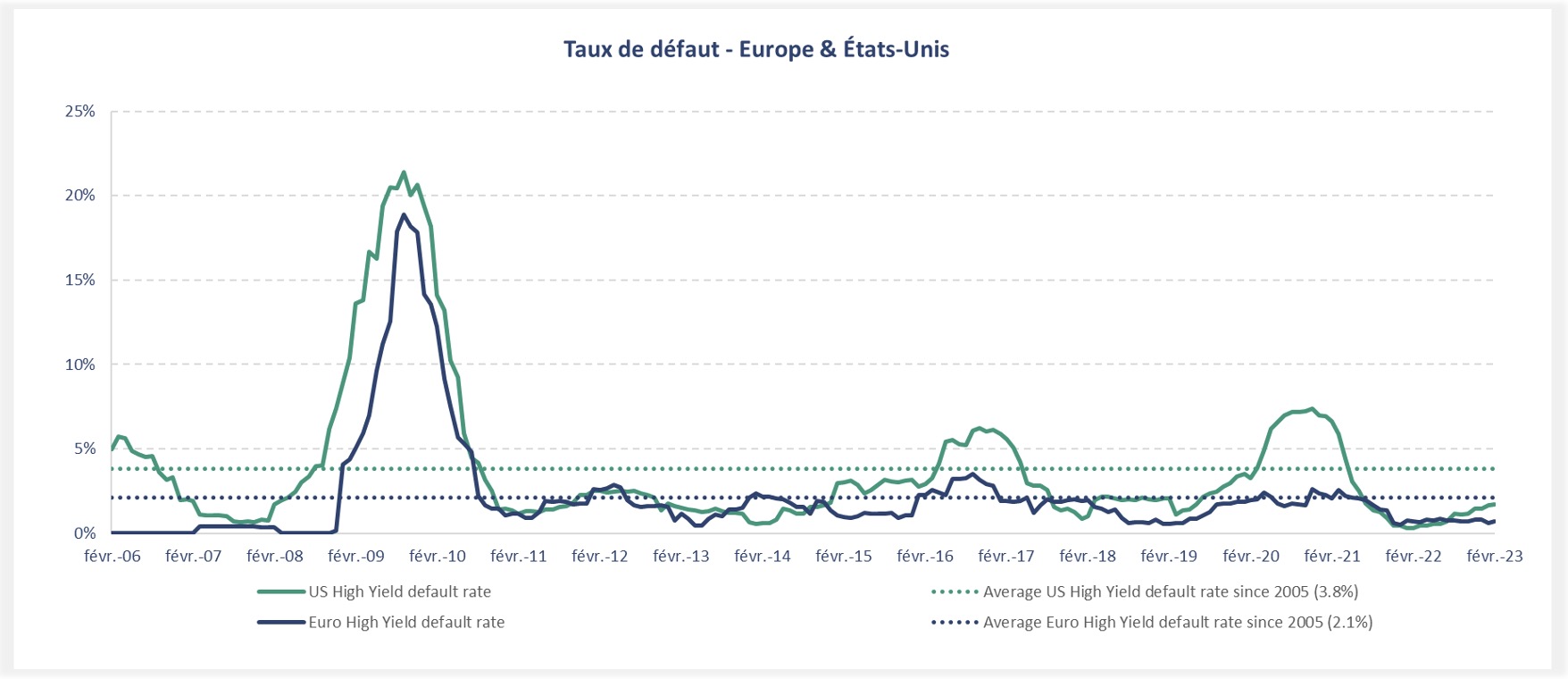

Les taux de défaut sont historiquement bas aujourd'hui, mais La Française s'attend tout de même à une légère augmentation pour revenir autour de la moyenne historique, soit 2,5 % en Europe et 4 à 4,5 % aux États-Unis. Il y aura donc une augmentation modérée, mais pas une déflagration.

Si l’on s’attend à une hausse modérée des taux de défaut, cela signifie qu’on n’entre pas en récession et qu’on attend de la croissance ? quid des résultats des entreprises ?

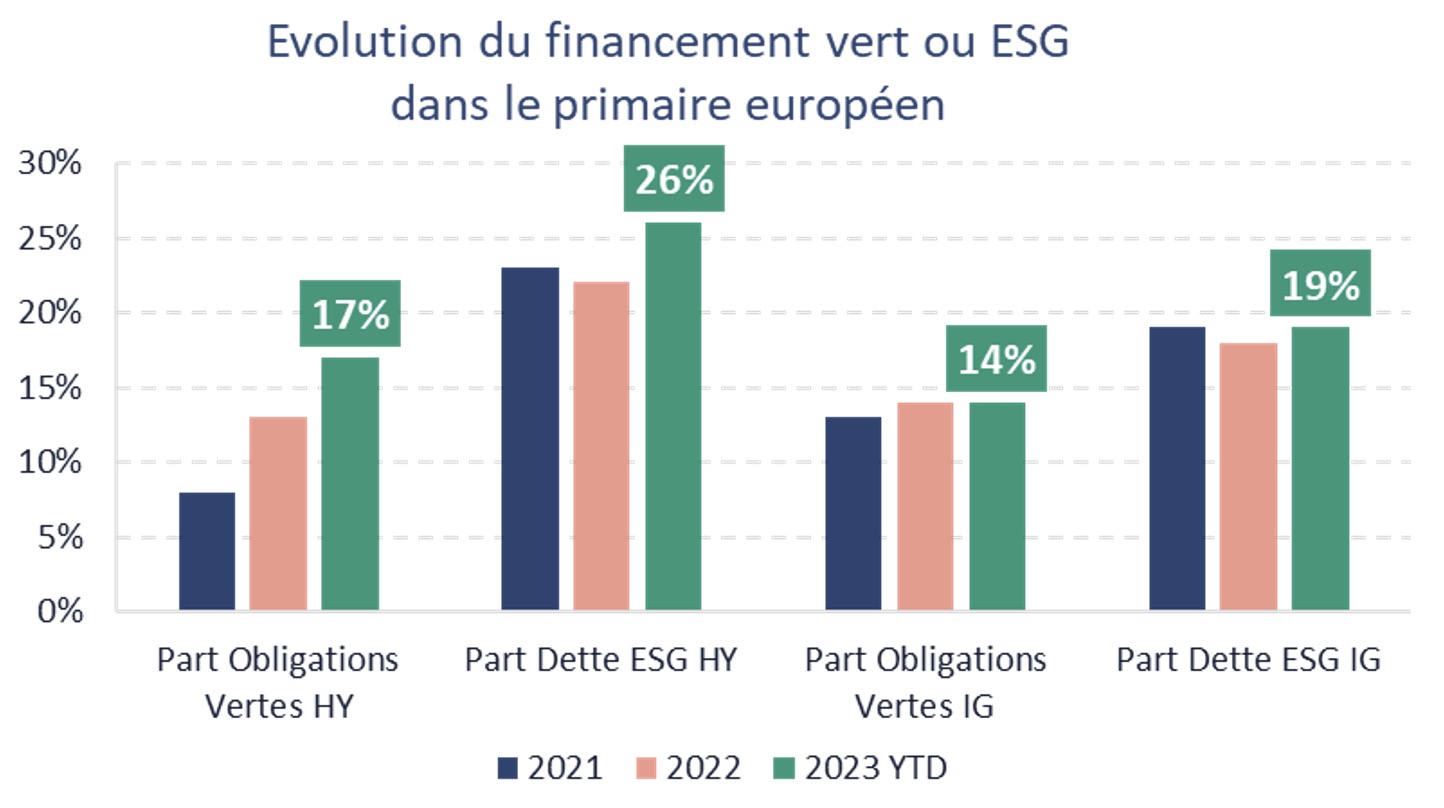

Malgré une révision des perspectives de croissance, il y a tjs des plans d’investissements qui traduit un certain optimisme business et d’ailleurs, la proportion de financement vert ou lié à des facteurs de durabilité gagne du terrain sur les émissions du marché primaire.

Les programmes d’investissement se tournent vers des actifs de la transition durable, et ce phénomène est encore plus marquant sur le High Yield.

Quel est le panorama sur les taux et les rendements attendus ?

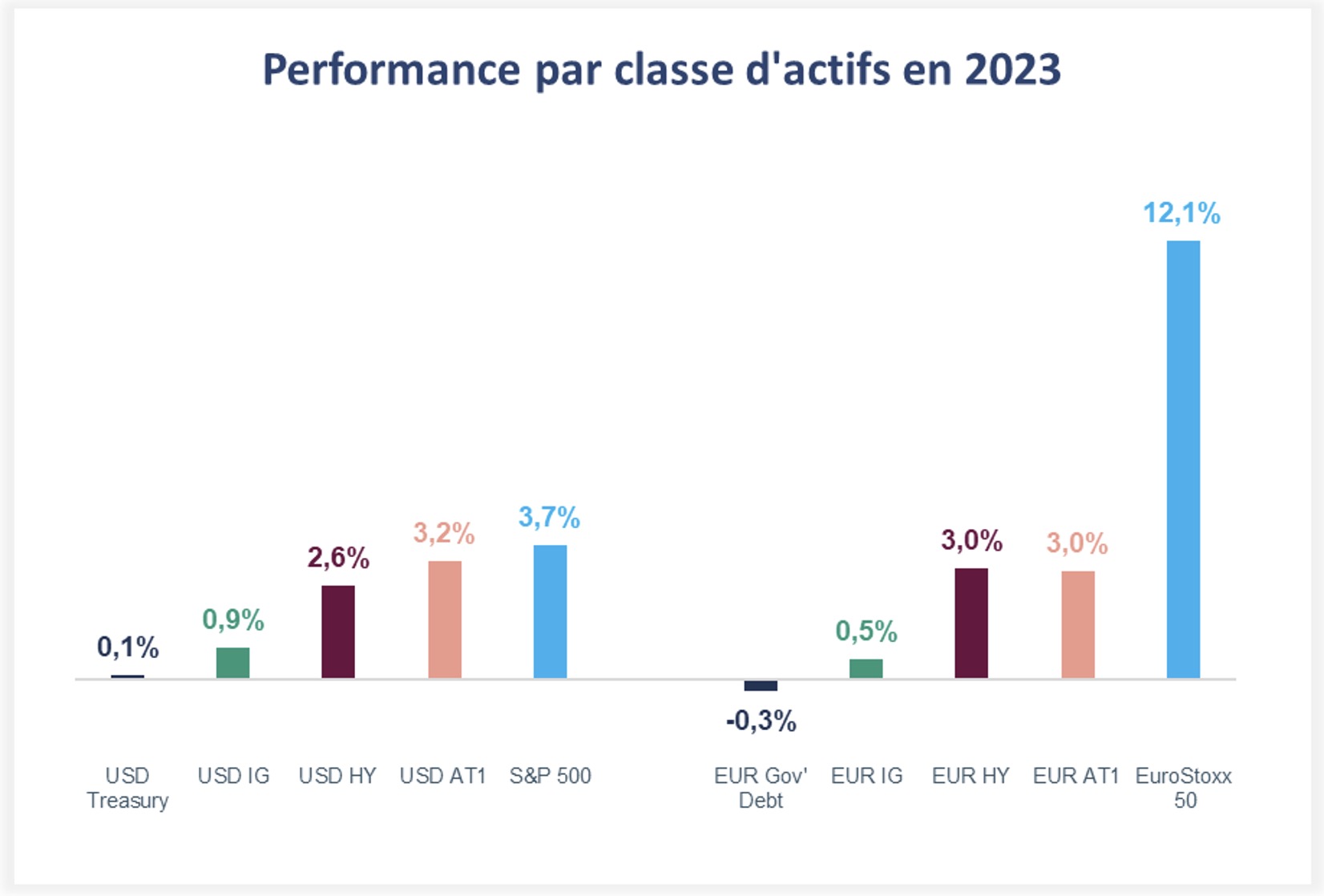

2022 a été une année catastrophique pour les taux, et pour le moment, la volatilité n’a pas permis au segment de rebondir fortement cette année.

Les rendements sont maintenant très attractifs, selon la maison de gestion. Le haut rendement américain atteint les 8,7% et 7,3% en Europe, soit plus de 300bps de hausse versus l’an dernier.

La courbe des taux étant plate/inversée, il n’y a pas d’intérêt à chercher des maturités longues et permet ainsi de diminuer le risque de duration.

Le marché est donc très intéressant en relatif et en absolu ! il y a une opportunité de marché pour les rendements obligataires à faible sensibilité.

2nd partie : Investissement durable et solutions by La Française

Qu’est-ce qu’un investissement durable ?

Les textes déclarent « qu’un investissement durable est une activité économique qui répond à un objectif environnemental ou social sans causer de préjudices à tous les autres objectifs, tout en ayant des bonnes pratiques de gouvernance. »

L’approche de la maison de gestion consiste à examiner comment chaque entreprise répond aux 17 objectifs de l’ONU, tels que l’accès à la santé, à l’éducation, lutte contre le réchauffement climatique etc.

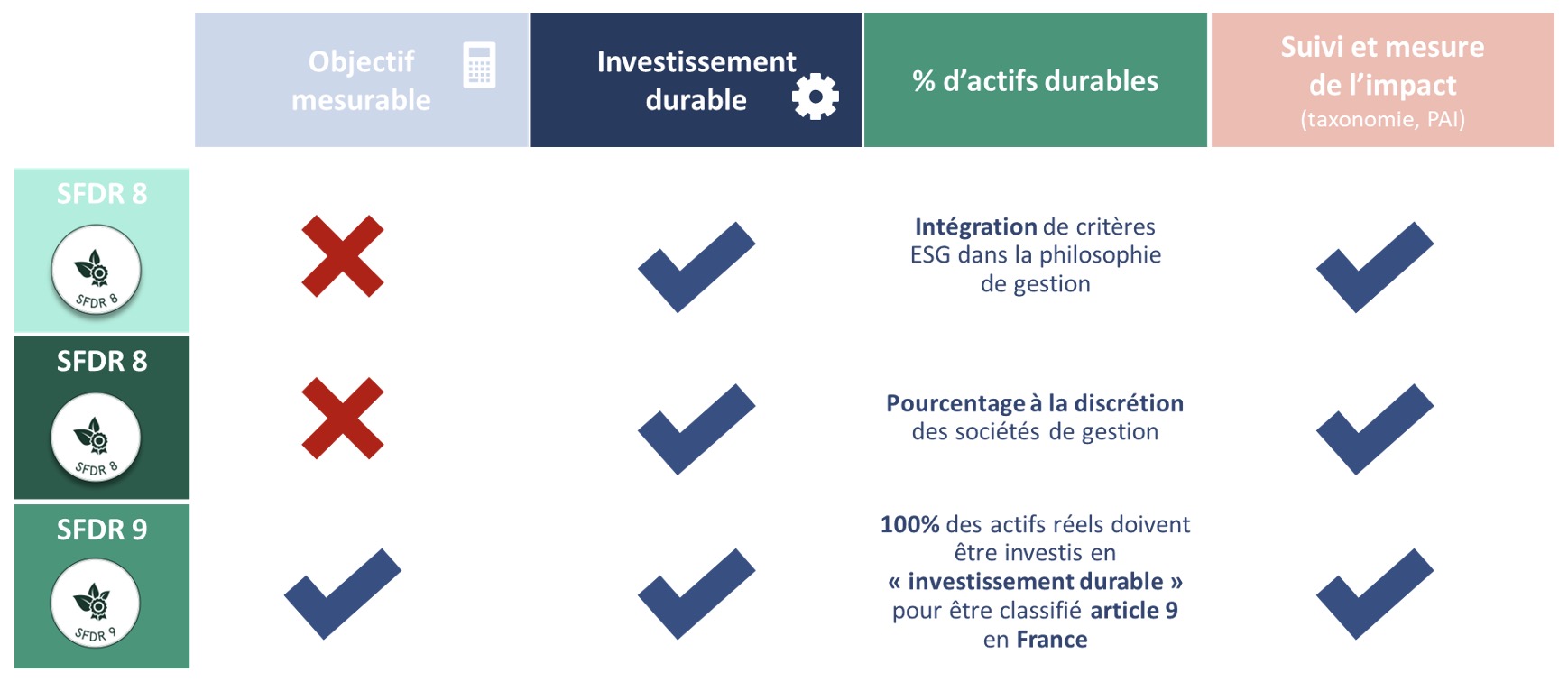

quelles différences entre les articles 8 ou article 9 au sens de la SFDR ?

Les règles peuvent encore évoluer car les pays continuent de faire des propositions.

A ce jour :

La maison de gestion a maintenu ses fonds en Articles 9 malgré les fortes contraintes imposées, avec pour pilier essentiel l’environnement et la mise en place d’objectifs mesurables en amont des accords de Paris pris en 2015.

Comment est construit l’univers d’investissement dans les stratégies Carbon impct ?

L’approche est top down et la maison fixe un budget maximum de CO2 pour limiter le réchauffement climatique et être aligné avec les objectifs des accords de Paris.

Il y a quatre grands types d’activités qui contribuent à 80%, il faut donc diminuer petit à petit ces poches :

- La production d’électricité

- Le secteur énergétique

- Le transport

- Les matériaux de base (ciment, aluminium, métal ...)

Il faut donc investir sur ces secteurs pour trouver des alternatives !

Pour rappel, la gamme Carbon (labellisée) chez la Française est constituée de 5 produits autour du crédit et des actions.

Focus sur le fonds de portage LF Carbon Impact 2026

Le fonds bénéficie de la forte expertise de la maison sur le sujet, à savoir 30 millésimes lancés depuis 20 ans.

Il permet d’avoir une maturité fixe et une visibilité sur le rendement final.

Le fonds est SFDR 9. Il est extrêmement diversifié à travers un investissement à hauteur de 30% sur de l’Investment Grade et 70% sur du High Yield.

Quelles sont les caractéristiques du portefeuille ?

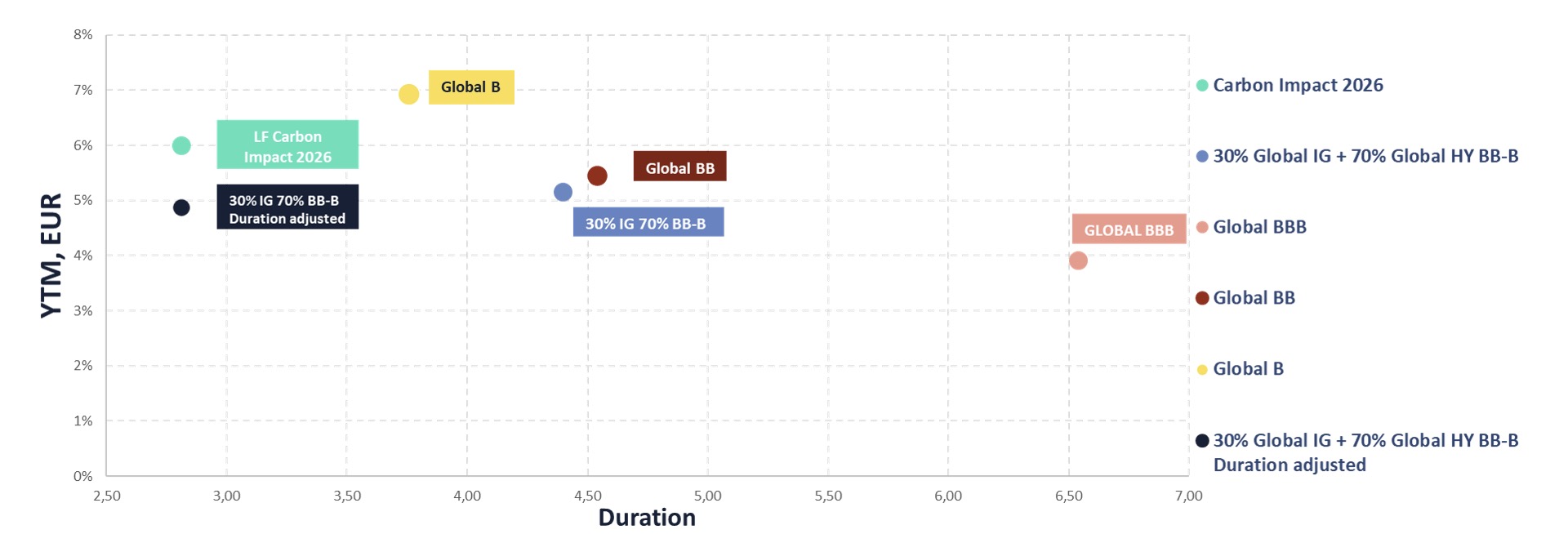

Le yield to maturity du fonds est de 6,4% avant couverture de change et frais, pour une sensibilité de 2,8.

Il est composé de 140 émetteurs avec une exposition maximale de 1,5% par ligne. Il n’y a pas d’obligation « callable » pour éviter des rappels et la maturité maximum est au 31/12/2027.

L’exposition est principalement européenne (21% France, 13% Italie, 10% Espagne) et principalement en euros (72% et couvert pour le reste du portefeuille).

Concernant les secteurs, on retrouve 28% de valeurs bancaires, plus de 35% de valeurs liées à la consommation (discrétionnaire et non discrétionnaire).

Positionnement de La Française Carbon Impact 2026 par rapport aux autres sous classes d’actifs :

Le fonds a surperformé tous les segments obligataires (à risque équivalent) depuis sa création grâce notamment au bond picking de l’équipe de gestion.

Enfin, la maison de gestion a mis en place un reporting permettant de matérialiser l’impact du fonds de manière ludique et compréhensible par les investisseurs, sur la base d’un investissement de 200M€.

Pour des investisseurs qui souhaitent verdir leur portefeuille sur une échéance précise en cristallisant un taux attractif, La Française Carbon Impact 2026 est une solution pertinente et adaptée au contexte de marché actuel.

Pour tout complément d’information sur la gamme Carbon, l’équipe commerciale se tient à votre disposition.